効率的フロンティア

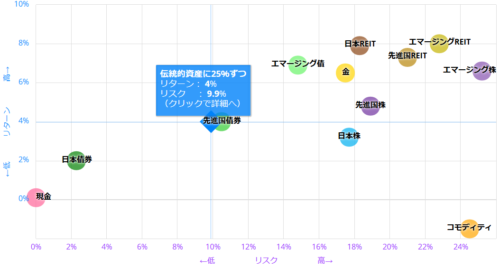

「国内株式25%・先進国株式25%・国内債券25%・先進国債券25%」のポートフォリオをmyindex.jpさんのツールで、縦軸にリターン、横軸にリスクをとってマッピングすると下図のようになります。

ここには、日本株式、先進国株式、日本債券、先進国債券のほかに、新興国(エマージング)の株や債券、それに不動産投資信託(リート)や金などのオルタナティブ投資について、リスクとリターンがマッピングされています。

もちろん、リスクは小さいほうが優れ、リターンは大きいほうが優れています。

なので、この図であれば、左上であればはるほど好ましく、逆に右下であればあるほど悪いということができます。

試しに作成した伝統的に25%ずつ投資したポートフォリオですが、リスクは先進国債券とほぼ同じですがリスクは少し小さいので「先進国債券を単独で買うよりは良さそう」で、全体的に見ると「ミドルリスク・ミドルリターン」のポートフォリオだと言えるかもしれません。

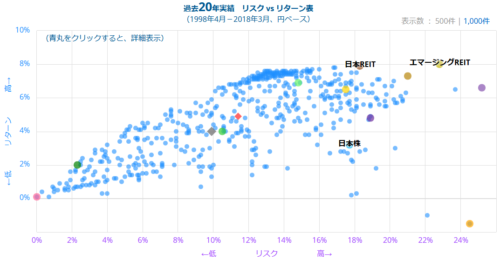

ちなみに、このツールを使っている方々が自発的にシェアしたポートフォリオは下記のとおりです。

青色の点の集合が、左上に向けてアーチ状に弧を描いているように見えませんか。

このアーチ状の線を「効率的フロンティア」と呼び、野村證券さんの証券用語解説集によると、

投資家が選択可能なポートフォリオの資産配分のうち、投資家にとって最も有利と考えられる選択肢の集合。同じリターンではリスクが最小に、同じリスクではリターンが最大になるような組み合わせを結んだ線上で表現される。

ということになります。

この「効率的フロンティア」と比べると、先ほどのポートフォリオは右下に位置しますよね。

つまり、適当に作ったポートフォリオでは全然ダメっていうことになります。

では、どのように資産配分をすれば好ましいのでしょうか。

(続きます)

追記(2018年08月10日)

ポートフォリオの「リスク」を計算するExcelの数式から効率的フロンティア曲線を作成し、ついでにExcelのソルバーを使って資産配分を決めてみました。