2020年01月09日に三菱UFJ国際投信さんが運用する「MAXIS米国株式(S&P500)上場投信」(2558)が東京証券取引所に上場しました。

同社が販売する「eMAXIS Slim米国株式(S&P500)」は米国株の投資信託として存在感を増しているので、上場投資信託(ETF)でも二匹目のドジョウを狙っている感じでしょうか(いい意味で)。

MAXIS米国株式(S&P500)上場投信(2558)の発売開始からまだ1年が経過していないのですが、実質コストがいくら(何%)ぐらいになるかを3通りの方法で4つの推測をしてみました。

中の人(商品マーケティング部門長):0.154%

まず、いちばん簡単な推測からです。

三菱UFJ国際投信の常務取締役・商品マーケティング部門長へのインタビュー記事に、

ETFの運用コストは、上場費用(年0.0075%)や対象指数についての商標使用料(上限が年0.05%)等が必要になるため、実質的な負担額は年0.14%(税抜き)程度になる。

(モーニングスター/2019年12月23日)

という記述がありました。

酸いも甘いも噛み締めている業界の偉い人ですから、説得力がありますよね。

- 0.14%(税抜)×1.1(消費税)=0.154%(税込)

なので、MAXIS米国株式(S&P500)上場投信(2558)の落とし処を中の人は0.154%(税込)ぐらいだと考えていると思われます。

『決算短信』(令和02年06月期):0.1707%

次に、MAXIS米国株式(S&P500)上場投信(2558)の発売から約5ヵ月後に『決算短信』(令和02年06月期)が公開されているので、これを頼りに推測してみたいと思います。

この中に「分配金の計算過程」という項目があって実質コスト(経費)が明示されています。

- 経費:1,445,400円

これが、2020年01月08日から同年06月08日までの153日間に実際に発生した費用です。

なので、この期間の平均純資産総額がわかれば簡単に実質コストを算出できます(実質コストは平均純資産総額に対する率(%)ですよね)。

純資産総額の日次データは祝祭日などを除いて101件(営業日)あって、その累計値が204,002百万円でした。この数字を101で割ると概算の平均純資産総額が出ます。

- 平均純資産総額(概算):204,002百万円÷101日=2,019.82百万円

これが153日間の実質コスト(祝祭日でも費用が発生します)なので、1年に換算して実質コストを計算すると、

- 1,445,400円÷2,019.82百万円*(365/153)=0.00170717

となります。

つまり、MAXIS米国株式(S&P500)上場投信(2558)の実質コストは販売開始後5ヶ月間では0.1707%だと分かります。

中の人の落とし処である「0.154%」よりも少し高めですよね。

一般に実質コストには規模の経済が働くので、資産総額が増えれば増えるほど実質コスト(率)は下がると考えられます。直近の資産総額は、

- MAXIS米国株式(S&P500)上場投信(2558):4,743百万円

- eMAXIS Slim米国株式(S&P500):174,803百万円

となっていて、販売を開始したばかりの「MAXIS米国株式(S&P500)上場投信」(2558)は大きく差をつけられていますが、これから資産総額が増えれば実質コストも下がっていくのではないかと。

『投資信託説明書』(「商標使用料」0.05%):0.18805%

最後に、「MAXIS米国株式(S&P500)上場投信(2558)」の『投資信託説明書(交付目論見書)』に書かれている費用を見てみましょう。

運用管理費用①(0.0858%以内)

下記の業務の対価として発生する費用で、年率0.0858%(税込)以内となっています。

- 委託会社:ファンドの運用・調査、受託会社への運用指図、基準価額の算出、目論見書等の作成等

- 受託会社:ファンドの財産の保管および管理、委託会社からの運用指図の実行等

運用管理費用②(品貸料の55%以内)

下記の業務の対価として発生する費用で、品貸料の55%以内となっています。

- 有価証券の貸付の指図を行った場合

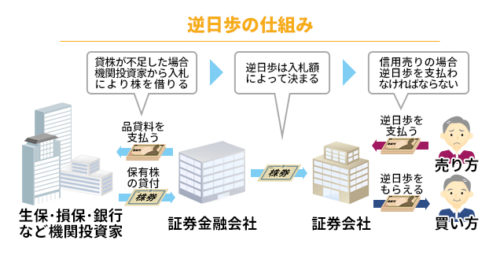

ここでいう「品貸料」(逆日歩)とは、自分が保有している株式(有価証券)を他の人に貸し出すことで受け取ることができるお金のことです。

簡単にいうと、株式の信用取引で「空売り(からうり)」している投資家さんから「株を貸して!」と泣きが入ったときに株を貸してあげてお金(品貸料/逆日歩)をもらえる仕組みです(下図はSMBC日興証券さんから借用)。

で、話を元に戻すと、たとえば「品貸料として100万円をもらえた」場合に、手間賃として55万円をもらうけど、残りの45万円は投資家の皆さんのものですよ、って話だと思います(多分)。

お金をもらえるので、55%を引かれても株主はラッキーですよね。

その他の費用・手数料

「その他の費用・手数料」には全部で6項目があります。

最初の4項目(0.044%)

まず、最初の4項目は、

- 監査法人に支払われるファンドの監査費用

- 有価証券等の売買時に取引した証券会社等に支払われる手数料

- 有価証券等を海外で保管する場合、海外の保管機関に支払われる費用

- その他信託事務の処理にかかる諸費用 等

ですが、「上記の費用・手数料については、売買条件等により異なるため、あらかじめ金額または上限額等を記載することはできません」と書かれています。

つまり、1年が終わった時点ではじめて過去1年の費用は幾らだったかと確定するということですね。

でも、この4項目については、どこかで似たような費用項目を見たことがありませんか?

ええ、そうですね。

同じ三菱UFJ国際投信さんが運用する投資信託の「eMAXIS Slim米国株式(S&P500)」です。

もちろん、既存の投資信託と新規のETFとでは規模も含めて条件が大きく違うのですが、参考値として「eMAXIS Slim米国株式(S&P500)」の数字(2019年度実績)を使ってみたいと思います(もちろん信頼性は低いですが)。

- 監査法人に支払われるファンドの監査費用(0.003%)

- 有価証券等の売買時に取引した証券会社等に支払われる手数料(0.012%)

- 有価証券等を海外で保管する場合、海外の保管機関に支払われる費用(0.029%)

- その他信託事務の処理にかかる諸費用 等(0.000%)

これらを合計すると0.044%となります。

最後の2項目(0.05825%以下)

最後の2項目は、

- 受益権の上場に係る費用(0.00825%)

- 対象指数についての商標使用料(0.05%以下)

です。

「受益権の上場に係る費用」は投資信託である「eMAXIS Slim米国株式(S&P500)」には見られない項目で、東京証券取引所に上場してるために発生する費用になります。

「商標使用料」はおそらく「S&P500」のことですね。「0.05%以下」の「以下」の部分が曖昧でよく分かりませんが、「0.05%」は非常に大きなコストです。

最大費用を考察

で、これらの費用を全部足すと、

- 0.0858%+0.003%+0.012%+0.029%+0.000%+0.00825%+0.05%=0.18805%

となります。

なので、MAXIS米国株式(S&P500)上場投信(2558)の実質コストは商標使用料を満額の0.05%とすると0.18805%になる計算です。

…ん? 少しダメじゃないですか。

ちょっと高すぎますよね(汗)。

『投資信託説明書』(「商標使用料」1.5%):0.15305%

そこで、問題の「S&P500の商標使用料」について調べてみました。

eMAXIS Slim米国株式(S&P500)における「S&P500の商標使用料」:記載なし

まず、「eMAXIS Slim米国株式(S&P500)」についてです。

『運用報告書』を読むと、「S&P500」の「特定目的での利用を許諾するサブライセンス」が三菱UFJ国際投信さんに付与されていることは分かるのですが、費用は明示されていません。

ということは、「eMAXIS Slim米国株式(S&P500)」における「S&P500の商標使用料」は無料あるいは無視できるぐらい小さいコストだと考えられますよね。

これに関して、「eMAXIS Slim米国株式(S&P500)」の第31期から第35期までの『投資信託説明書』を斜め読みしてみると、第34期以外には商標使用料の項目は見当たりませんでした。

その第34期にしても、

- 第34期:商標使用料(特別損失)90百万円

という表記になっていました。

ちなみに「特別損失」とは、企業の通常の活動では発生しない費用で、何かの例外的なイベントが起きて発生した損失のことですよね。

「S&P500」の商標に関して何か係争でも発生したのでしょうか? 少し謎です。

米国ETFの「S&P500商標使用料」:SPY0.0302%、IVVとVOOは記載なし

S&P500に連動する米国ETFとしては、代表的なものとして、

- SPY(SPDR S&P500 ETF)

- IVV(iShares Core S&P 500 ETF)

- VOO(Vanguard 500 Index Fund ETF)

がありますよね。

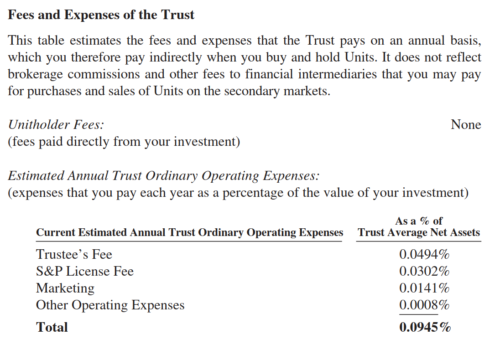

SPY

とりあえず日本語で調べると、「SPDRR S&P 500R ETF」の『有価証券報告書』には「S&P500」の商標使用料として「日次残高の0.03%の手数料に年間ライセンス報酬600,000ドルを加算した金額」と書かれています。

で、英語の『Prospectus』(目論見書)に当たってみました。

確かに、SPYでは下記のとおり「S&P500商標使用料」が発生しているようですね。

- SPY:S&P License Fee 0.0302%

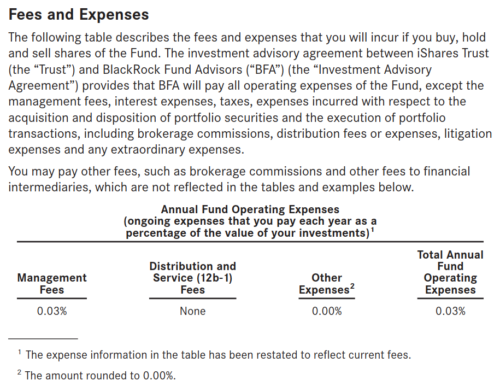

IVV

IVVの『Prospectus』(目論見書)は下記のとおりです。

管理費0.03%、販売促進費(12b-1)0%、その他費用は(端数を丸めて)0%ですね。

商標使用料は記載されていません。

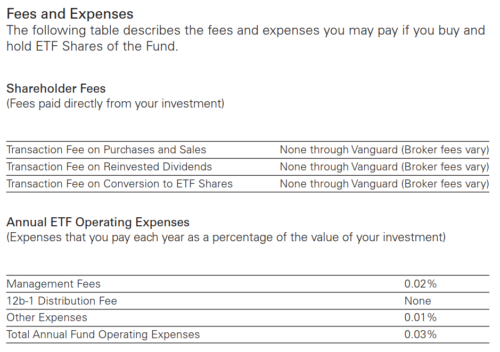

VOO

VOOの『Prospectus』(目論見書)は下記のとおりです。

管理費0.02%、販売促進費(12b-1)0%、その他費用0.01%で、年間経費は0.03%になります。

商標使用料は記載されていません。

「商標使用料」の実際の落とし処は?

なので、「MAXIS米国株式(S&P500)上場投信(2558)」の「商標使用料(0.05%以下)」と言いながら、実際のところは0.05%はなくて0.02%とか0.01%に落ち着くのではないか、と勝手に想像する次第です。

そうすると、仮に0.015%だとすれば、

- 0.0858%+0.003%+0.012%+0.029%+0.000%+0.00825%+0.015%=0.15305%

なので、MAXIS米国株式(S&P500)上場投信(2558)の実質コストは商標使用料を0.015%と仮定すると0.15305%になります。

これは、中の人の落とし処(0.154%)とほぼ同じ数字なので、いい感じだと思います。

終わりに

「eMAXIS Slim米国株式(S&P500)」の実質コストは0.1408%でしたが、「MAXIS米国株式(S&P500)上場投信(2558)」の実質コストは当初の約0.17%から下がって約0.15%ぐらいに落ち着くのではないかと思われます。

実質コストでは、投資信託「eMAXIS Slim米国株式(S&P500)」に比べて「MAXIS米国株式(S&P500)上場投信(2558)」は「上場費用(0.00825%)」の分だけ不利ですが、三菱UFJ国際投信さんは「MAXIS米国株式(S&P500)上場投信(2558)」の運用管理費用を抑えてほぼ同じ実質コストにしているように見えます。

そもそも、自社の投資信託とETFでコスト競争をしても仕方ないですし、そもそも同社ではETFと投資信託は別セグメントの商品なのでカニバらないと見ているからこそ新しくETF(MAXIS米国株式(S&P500)上場投信(2558))を出してきたともいえます。

ETFで低コスト商品を投入する狙いについて代田氏は、「ETFの主要な取り扱い窓口となるネット証券で話を聞くと、投資信託のアクセス件数は全体の20%程度にとどまり、圧倒的に株式でアクセスされる投資家の方が多い。ETFは株式の1つのカテゴリーとして認識されているので、ETFを通じて従来の投信ユーザーとは異なる投資家層の方々にアクセスできる。

(モーニングスター/2019年12月23日)

いずれにしても、ETF「MAXIS米国株式(S&P500)上場投信(2558)」と投資信託「eMAXIS Slim米国株式(S&P500)」の実質コストは大きな差はなく、両者の最大の違いは、

- 「MAXIS米国株式(S&P500)上場投信」(2558):年2回の配当(分配金)

- 「eMAXIS Slim米国株式(S&P500)」:配当(分配金)なし

ということでしょうか。

配当金を生活費の一部として使うタイプの人には「MAXIS米国株式(S&P500)上場投信」(2558)はありがたいのですよね。

逆に、配当金を再投資するタイプの人だと「eMAXIS Slim米国株式(S&P500)」で配当金を受け取らずにそのまま再投資したほうが、税金20.315%分を失わないのでお得になります(これは「税の繰延べ効果」と呼ばれます)。

自分の投資タイプで選ぶのが正解なのではないでしょうか。