最近話題となったレイ・ダリオ氏の個人投資家向け推奨ポートフォリオ(オールシーズンズ戦略)の内訳は、

- 米国株式:30%

- 中期米国国債:15%

- 長期米国国債:40%

- 金:7.5%

- コモディティ:7.5%

となっていて、米国国債の比率は55%となっています。

株式は債券よりも3倍のリスクがあるので株式よりも多めに組み込んだほうがいいという考え方ですね(低リスクの資産を多めに組入れて全体のリスクを下げる方法を「リスクパリティ戦略」と呼びます)。

具体的には、ポートフォリオの15%を「7年から10年までの中期の米国国債」とし、40%を「20年から25年までの長期の米国国債」としています。

iSharesのETFでいうと、それぞれ、

- IEF(iShares 7-10 Year Treasury Bond ETF)

- TLT(iShares 20+ Year Treasury Bond ETF)

が該当します。

これらを含めて、iSharesの米国国債ETFを期間(デュレーション)の長さで昇順に並べると下記のとおりです。

- SHV(iShares Short Treasury Bond ETF) ※1ヵ月から1年まで。

- SHY(iShares 1-3 Year Treasury Bond ETF)

- IEI(iShares 3-7 Year Treasury Bond ETF)

- IEF(iShares 7-10 Year Treasury Bond ETF)

- TLH(iShares 10-20 Year Treasury Bond ETF)

- TLT(iShares 20+ Year Treasury Bond ETF)

チャートで比較

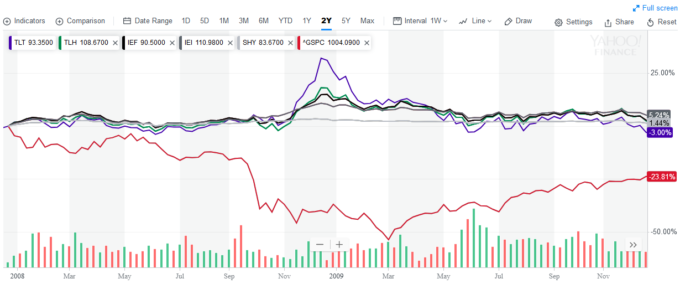

最初のSHVを除くこれら5つの米国国債ETFをS&P500と比較したチャート(16年間)は下記のようになります(Yahoo!Financeから拝借。以下同様)。

赤色がS&P500で、他(米国国債ETF)に比べてボラティリティが大きい(上下変動が大きい)ことが分かります。

投資の世界では、この上下変動のことをリスクと呼びますよね。

S&P500に比べて、レイ・ダリオ氏が指摘するように、米国国債のETFはボラティリティが小さく、つまりリスクが小さいことがよく分かります。

ここで注目をしたいのは、リーマンショックによって株価が暴落した2008年後半から2009年頃にかけての動きで、2年間のチャートが下記になります。

赤色のS&P500は、リーマンショック直前に比べて50%以上の下げ幅となっています。

S&P500の下げに対して、紫色のTLT(20年超)は2008年11月頃には逆方向に大きく動いており、株式の下落に対する高い耐性があったことが分かります。

この負の相関関係は、緑色のTLH(10年から20年)、黒色のIEF(7年から10年)と期間が短くなるに従って、小さくなっています。

米ドル圏では現金よりも国債ETF

2年間のチャートをみると2009年12月時点でTLT(20年超)は-3%と沈んでいて現金のほうが無難な気もしますが、実際には、配当金等を考慮すると2008年1月から2009年12月までの2年間で+3.74%となります(過去データの Adjusted Close Price から計算)。また、16年間のチャートをみるとSHY(1年から3年)を除いて(配当金等を考慮しなくても)数十%のプラスになっており、マイナス金利の日本とは異なり、少なくとも米ドルの世界では現金よりも国債ETFを持つべきだということでしょう。

iSharesよりも管理費の安いVanguard

iSharesのETFは老舗なので安心ですが、管理費の面ではVanguard(バンガード)が優れていることが多くあります。

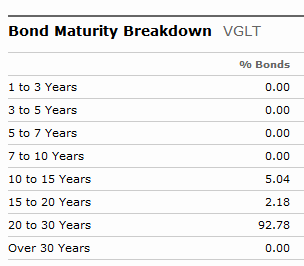

調べてみると、iSharesのTLT・TLH・IEFともに年間の管理費は0.15%です。確かに十分に低いと思うのですが、Vanguardの長期国債ETFであるVGLTは0.07%と、iSharesの半額以下でさらに魅力的です。

リーマンショック時のS&P500とVGLTのチャートを比較したかったのですが、VGLTの設定が2009年11月19日であるため、直接の比較ができません。そのため、TLT(20年超)とVGLTを比較したチャートが下記になります。

ほぼ同じ動きなので、もしVGLTがリーマンショック時に存在していた場合は、TLTと同様に株式の下落局面でも高い耐性があったと考えるのが素直でしょう。

ただし、気になるのは、TLTとVGLTの動きが微妙にズレている点です。

念のために調べてみると、VGLTは長期の米国国債ETFであるものの、20年未満の米国国債を7%ほど含んでいました(出典:morningstar)。

この違いをどう考えるかですが、そもそもレイ・ダリオ氏は「7年から10年までの中期の米国国債」をポートフォリオに15%組み込むことを推奨しているので、ETFを1本だけ購入するなら、むしろ20年超のみのTLTよりも20年未満も含んでいるVGLTの方がレイ・ダリオ氏の意図に近いのかもしれません。

超長期の米国国債ETFであるEDV

Vanguardからは超長期(20年から30年までの米国債が100%)の米国国債ETFであるEDVも提供されています。

このEDV(青色)を、S&P500(赤色)とTLT(紫色)と並べてチャートにしてみました。

EDV(青色)はTLT(紫色)と似たような動きをしていますが、ボラティリティは明らかにTLTよりも大きいですね。

レイ・ダリオ氏は「20年から25年までの長期の米国国債」を40%組み込むように推奨していますが、EDVは「20年から30年までの超長期の米国国債」なので、彼の意図とは少し異なります。

ただし、私の勝手な解釈をいうと、株式が暴落したときのリスクヘッジという機能を米国国債ETFに期待するのであれば、資金に余裕がない個人投資家であればむしろEDVを組み込んだ方が少額でもリスクヘッジ効果が大きいので好ましい、ということはないでしょうか。

いや、私が勝手に想像しているだけで、もしかしたら超長期の国債はインフレ時のダメージが大きいのでレイ・ダリオ氏はわざわざ中期15%と長期40%の組み合わせを推奨しているのかもしれません。

ここのところは、もっと慎重に検討してみる必要がありそうです。

ちなみにEDVの管理費もVGLTと同様に0.07%です。バンガードのETFは財布に優しいですね。

AGGやBNDも検討してみる

海外の債券ETFといえば反射的にAGGかBNDが挙がります。

AGGは、

iシェアーズ・コア 米国総合債券市場 ETFは、米国投資適格債券市場全般を表す指数と同等水準の投資成果を目指しています。

(ブラックロック)

BNDは、

米国における残存期間1年超の投資適格・課税対象債券市場(米国債、社債、米国以外の米ドル建て債券、モーゲージ債及びアセットバック証券など)のパフォーマンス…への連動を目指します。

(バンガード)

AGGの管理費は本来0.06%なのですが、「管理会社ブラックロック・ファンド・アドバイザーズは2020年12月31日までの間、管理報酬の一部を免除することに契約上同意しています」という説明とともに「報酬免除後:0.05%」の記載があるのは、0.01%を自主返上していて、BNDと同じ0.05%に足並みを揃えているということでしょうか。イマイチよく分かりません。

両者とも投資適格債券ではあるものの、たとえばAGGは米国国債の構成比率が38%で、その他は住宅ローンを証券化したものや社債などが62%を占めています。

前者の米国国債はいいとして、もしかして、後者の社債はリーマンショック級の株価暴落が起きると発行している企業そのものが倒産してデフォルトになるリスクがあったりして、AGGやBNDは連れ安になるんじゃないでしょうか。

これもチャートを見てみましょう。

紫色がAGG、緑色がBND、そして赤色がS&P500です。

うーん…。これって、ダメなやつですよね。

株式が暴落しているときに我慢できずに一緒に下がるのって、AGGやBNDは債券に期待されているリスクヘッジの機能を果たしていないということですから。

個人的にはBNDを持っているので悩むところです。

金とコモディティとリート

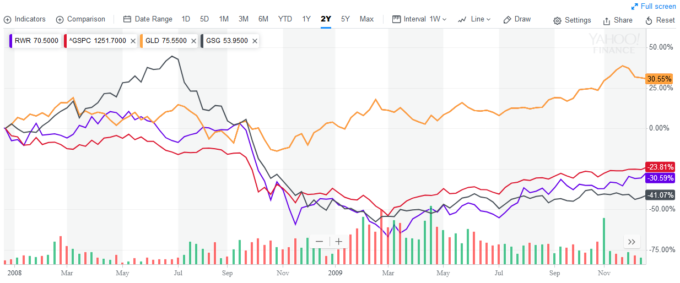

レイ・ダリオ氏が推奨する金(7.5%)とコモディティ(7.5%)についても見ておきましょう。

ついでに、私の好きなリート(不動産投資信託)も一緒にチャート化しておきます。

橙色が金(ゴールド)、黒色がコモディティ、紫色がリート、そして赤色がS&P500です。

金の動きはいいですね。長期の米国国債と同じ感じで下落せずに耐えています。株価が下落局面のリスクヘッジとして金(ゴールド)は頼りになります。

それに比べて、コモディティとリートはS&P500と同じような動きをしていて、リスクヘッジにはなっていません。

もっとも、レイ・ダリオ氏が金とコモディティを勧めているのは、ハイパーインフレが起きた場合に株式と国債の両方がダメージを受けても、金とコモディティはボラティリティが大きいのでインフレに負けないから、という理由です。いわば、国債が外堀だとすれば、金やコモディティは内堀のようなもので、同列に議論をするのは適切でないのかもしれません。

VGLTと金を保有してコモディティは様子見

海外の債券については、特に考えることもなくBNDを購入していたのですが、少し不安になってきました。様子を見ながら、とりあえず半分程度をVGLT(長期の米国国債ETF)に乗り換えることにしたいと思います。

金(ゴールド)については、実は投資資金と別枠で現物の金を少し貸金庫に寝かせています。金価格が下がったときや消費税が上がる前に田中貴金属さんへ買出しに行っていました。

で、問題は、コモディティですよね。

投資の世界でこんなことをいうと笑われそうですが、個人的には「商品先物取引」ってイメージがよくないですよね。胡散臭いというか、何というか…。

そもそも、コモディティはゼロサムゲームなので、株式のように利益を生まず、債券のように金利を生まず、不動産のように家賃収入を生みません。しかも(目に見えない部分も含めて)管理費が高そうですし。そういう意味では、コモディティについては、レイ・ダリオ氏の意見よりもバフェット氏の意見に親近感を持ちます。個人的にはコモディティの購入は見送ろうかな、と。

ちなみに、金もコモディティではないか、とお考えの人も多いと思います。確かに、私も、金はコモディティの一種だと思います。ただし、金はコモディティではあるものの、地上最強の「共同幻想」なので別格であり、もしも日本円や米ドルが崩壊したとしても、金は最後まで残る超安全資産ではないでしょうか(宇宙開拓が進んで他の星で採掘した金を安価に地球へ運べたり、原子核物理学の進歩によって水銀に中性子線を当てて金そのものを安価に錬金することが実現すれば話は別ですが)。

そういう意味では、金は現物として持っておくのがいい(中華系の人やアウトローの方々はアクセサリとして常に身につけていますよね。何かあれば体一つで海外に逃亡しても当座のお金には困りません)のですが、現物だと売却して利益がでると総合課税なので面倒です。また、ドルコスト平均法のために積み立てをするもの悪くはないのですが、意外と手数料が高い感じです。これらの話を含め、金(ゴールド)については稿を改めて。

ついでにリートですが、チャートを見る限り(株価の下落局面での下支えとしては)ダメですよね。

確か『ミカドの肖像』(猪瀬直樹)の中で堤康次郎さん(西武鉄道)が戦後のハイパーインフレの中で旧皇族の土地を買う場面があり、土地はインフレに強いというイメージがあるのですが、どうなんでしょうか(ちなみに建ったホテルの名前が”プリンス”ホテル)。

金やコモディティと同じ役割を土地に期待したいのですが…。

以上、レイ・ダリオ氏の個人投資家向け推奨ポートフォリオの中で気になっていた「米国国債ETF」に関してメモを残しておきます。

追記(2018年06月18日)

BNDをすべてVGLTに乗り換えました。

追記(2020年02月29日)

S&P500が暴落したときに長期米国国債ETFがどう動いたのかのメモを残しておきます。