アセットアロケーションにおける「米国不動産」の資産クラスとして(現物ではなく)米国リートETFの【RWR】をメインとし、【XLRE】をサブとして保有しています。その他の有名な米国リートETFには【IYR】もあるのですが、なぜ保有していないかの理由も含めて、自分の整理を兼ねて以下にまとめてみました(原則として2021年04月時点の最新データに基づきます)。

基本情報

まず、よく目にする比較表ですが、こんな感じでしょうか。

| ティッカー | RWR | XLRE | IYR |

| 名称 | SPDRR ダウ・ジョーンズ REIT ETF | 不動産セレクト・セクター SPDRR ファンド | 米国不動産 ETF |

| 配当利回り | 3.55% | 3.08% | 2.53% |

| 経費率 | 年0.25% | 年0.12% | 年0.42% |

| 総資産額 | 14.2億ドル | 23.1億ドル | 53.5億ドル |

| 構成銘柄数 | 115銘柄 | 29銘柄 | 82銘柄 |

| Beta(5Y Monthly) | 0.88 | 0.65 | 0.80 |

| 運用方針 | ダウジョーンズ 米国セレクトREIT指数(商業用・住宅用不動産を所有または運営し、時価総額2億ドル以上かつ不動産事業からの収入が総収入の75%以上を占める企業) | 不動産セレクト・セクター指数(不動産管理および開発、不動産投資信託(但しモーゲージREITを除く)の業種に分類される企業) | ダウ・ジョーンズ米国不動産キャップド指数(米国の不動産会社および不動産に直接投資し株式のように取引可能な不動産投資信託(REIT)に投資) |

| 運用会社 | バンガード | ブラックロック | ブラックロック |

構成銘柄数が多く、したがって一番よくリスク分散されていると思われるのが【RWR】です。配当利回り年3.55%と他よりも優れていますが、その反面、Betaが0.88と値動きが大きいのと管理費(経費率)が年0.25%とやや高い点が気になります。しかし、それでも第一候補としていいのではないかと。

【XLRE】は米国リートというよりも、実際は、S&P500銘柄を11セクターに分類した内の「不動産」セクターのETFになります(不動産セレクトETF)。なので銘柄数は29銘柄と少なく、管理費(経費率)は年0.12%と最も低くなっています。

【IYR】は配当利回りが年2.53%と最も低く、逆に管理費が年0.42%と最も高いので、できれば敬遠したい銘柄です(時価総額が最も大きくて安定的という利点はありますが)。

構成銘柄と組入比率

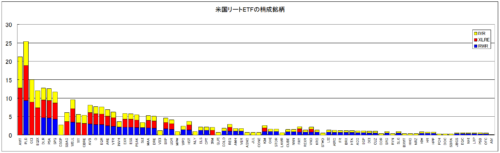

まず、【IYR】を構成する82銘柄を構成比率の高いものからグラフ化したものが下記になります(縦軸は構成比率(%))。黄色が【IYR】、赤色が【XLRE】、青色が【RWR】です。

最も構成銘柄数の多い(したがってよくリスク分散されている)のは【RWR】(青色)ですが、残念ながら【RWR】には下記の銘柄が採用されていません。

- AMT:American Tower Corporation(電波塔などの無線通信インフラ)

- CCI:Crown Castle International Corp(電波塔などの無線通信インフラ)

- EQIX:Equinix(データセンター)

- SBAC:SBA Communications Corp(ワイヤレス通信インフラ)

- WY:Weyerhaeuser Company(林業/木材加工)

- CBRE:CBRE Group(商業用不動産)

しかし、これらの多くは【XLRE】(赤色)で採用されています。

したがって、【RWR】(青色)と【XLRE】(赤色)を組み合わせることにより、管理費が高い【IYR】(黄色)を購入することなく、幅広い不動産関連銘柄に投資できるのではないかと。

株価の動き

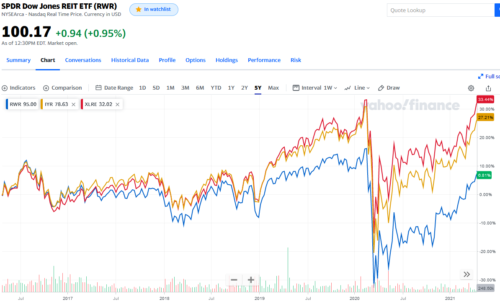

下図は過去5年間の【RWR】(青色)、【XLRE】(赤色)、【IYR】(黄色)のチャートです(米国Yahoo!から拝借。以下同様)。

これを見ると【RWR】(青色)が見劣りしますよね?

もしかして【RWR】(青色)はアカン奴でしょうか?

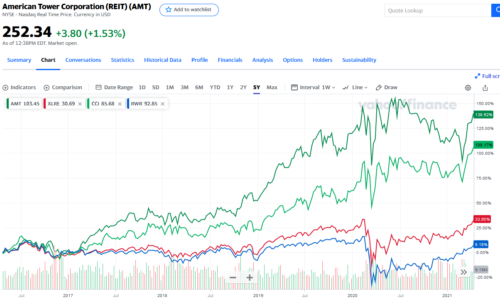

いいえ。理由は下図を見れば明らかで、【RWR】(青色)に組み込まれていない銘柄(例えばAMTやCCI)の株価が高騰しているためです。

つまり、【RWR】がカバーしていない電波塔インフラなどの銘柄が(新型コロナの影響などもあって)たまたま上昇した結果であって、【RWR】自体の問題ではありません。場合によっては逆のことも起こりうる訳ですから。

むしろ、リスク分散の観点からは、電波塔インフラ等の銘柄をカバーするようにポートフォリオを拡張することが重要なのであって、それには【XLRE】が役に立ちます。

どのETFを組み合わせるのか?

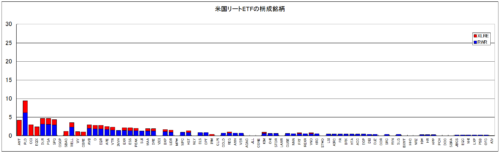

結論としては、【RWR】と【XLRE】を「RWR:XLRE=2:1」程度で組み合わせたポートフォリオは下図のようにいい感じです(具体的な比率は「3:1」でも「4:1」でもお好みで)。

上図では、管理費が最も高い【IYR】が抜けた穴を【XLRE】が補っています。また【IYR】は配当利回りが最も低かったので、その点でもこのポートフォリオの方が優れています。

比率「2:1」のポートフォリオは、理論的に、

- 配当利回り3.39%

- 経費率年0.21%

となります。米国不動産クラスタとして(組入れ銘柄が増加しているので)リスク分散効果もあります。

以上、米国リートETFを分析した備忘録でした。

(了)