本日(2018年12月25日)の日経平均は前日比▲1,010.45円と暴落し、19,155.74円で取引を終えました。

ツイッター上では、

@exVins_T

今朝ダウ平均確認したときも「うわぁ…」って声出たけど、今、日経平均確認したら外なのに「げっ!?」って声出たわ。@fctokyokaito13

日経平均株価

これ以上下がるな

仕事がなくなってしまう@0513Koumei

日経平均やばくね?@sub_low666

うぉ日経平均がガッツリ下がっとる@Moholy_Narrow

日経平均とともにあたしの体調も急降下@oriondec

日経平均やばい。日経平均やばい。@yuheshirodora

日経平均連日下がりすぎ@Amikoki

日経平均株価が1000円も落ちるとは…経済終わりやな。@kazamitsu35

日経平均えらいことになっとるやん@AkatsukiUNI

クリスマスに日経平均急落、やめて@kanonsugar

日経平均息してない…

…みたいな呟きが多数見られました。

ざくっと数えたら、暴落を嘆くツイート20件に対して、消費増税の凍結に関するツイート2件、今が買い時というツイート1件という割合でした。

で、こういう時は冷静になることが一番ですね。慌てると間違った意思決定をしてしまうケースが多いので。

「投資戦略」の再確認

そういう意味で自分のブログを読み直してみました。

そもそも「投資戦略」についての自分の考えはどうだったかというと、過去の記事にはこう書いています。

- 投資に値する資産は「株式・不動産・債券」。一般には株式が無難

- 暴落時に投げ売りで安くなったタイミングで買う

- 株価が暴落しても耐えられるだけの現金を用意しておく

- 買った資産は売却せずに保有し続ける(暴落を確信すれば売却可)

改めて読み返してみると「まぁ、確かにそうですよね」って自分では思うのですが。

この局面では、結果論ではありますが、理想的なシナリオは

- 暴落の予感がしていたので株式を売却していた

- そのため、株式暴落のダメージはほとんどない

- もちろん、手もとには現金が潤沢にある

- さらに株式市場がクラッシュしたときに株式を買う予定

という感じでしょうか。後出しジャンケンになりますけど。

現状メモ(現金比率48%)

さて、今回の暴落で自分の現状はどうなっているかをメモとして残しておきます。

そもそも、基本的な標準値として「現金比率30%」と自分で決めていました。

つまり、仮に投資資金が10,000万円あったとすれば、現金として4,000万円を残し、残りの6,000万円でリスク資産を購入するということですね。

また、2018年04月の時点では株価が「やや割高」と判断していたので、現金比率を10%上乗せして「現金比率40%」としていました。

その後、ブログの更新をサボっていたのですが、秋ぐらいに不動産業界が怪しいという話を耳にするようになって不動産関係の株式を売却し他の銘柄を買うような取引をしつつも「現金比率40%」をほぼキープしていました。

私の投資資金は10,000ポイントですから、現金が4,000ポイントで、リスク資産(主に株式)が6,000ポイントということですね。

そして12月に入って、米中間の貿易摩擦を嫌気して日経平均のダブルインバースである「楽天225ダブルベア(1459)」を200ポイント購入し、さらにソフトバンクのIPOがキナ臭いので200ポイント追加で、計400ポイント分の楽天225ダブルベアを保有しています。

これが400ポイントということは(逆の方向に2倍の値動きをするので)実質的に▲800ポイント相当となり、リスク資産は5,200ポイント(=6,000-800)となります。これは投資資金の52%ですから、現金比率は48%という計算になりますよね。

※実際には今回の暴落でリスク資産6,000ポイントが目減りしていますが無視します。

この「現金比率48%」ですが、今から思うと、楽天225ダブルベアをもう少し多額に購入してリスクヘッジをしておくべきだったと反省する点もあるのですが、実際には先を読むのは難しいですよね。

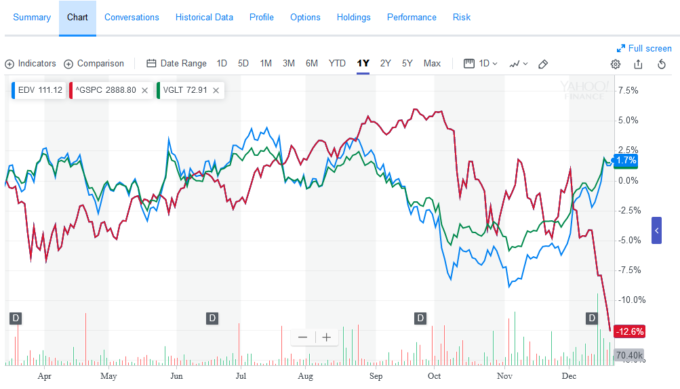

また、リスク資産5,200ポイントの中には、700ポイント相当の長期の米国国債ETF(VGLTとEDV)が含まれています。

下図は、EDV、VGLTおよびS&P500の過去1年間のグラフ(米国Yahoo!より)ですが、長期の米国国債ETFが健闘していることが分かります。

長期の米国国債ETFが株式市場の暴落時に強いことは今回も証明されたように思います。

レイ・ダリオ氏に感謝ですね。

以上、とり急ぎメモを残しておきます。