今回の新型コロナ暴落(2020年03月23日)も一段落した感があるので、そこに至る経緯とその後の対応を備忘録としてメモしておきます。

そもそもレイ・ダリオ氏のオールシーズンズ戦略とは?

2018年に話題となったレイ・ダリオ氏の個人投資家向け推奨ポートフォリオ(オールシーズンズ戦略)については、下記の記事で詳しく述べています。

簡潔に言うと、ポートフォリオを

- 米国株式:30%

- 中期米国国債:15%

- 長期米国国債:40%

- 金:7.5%

- コモディティ:7.5%

の比率で構成しておけば経済がどんな状況になっても(=オールシーズンズ)利益を上げられる、というものでしたね。

もっとも、このオールシーズンズ戦略は米国市民に対してのアドバイスであって、日本人にもそのまま当てはまるとは限りません。

たとえば、日本円で生活をしている日本人が米ドル建ての資産のみで運用することは為替リスクを含めて幾つか問題があるように思えます。

逆に、米ドル建て資産を保有せずに、世界経済の中心である「米国株式」を極東の「日本株式」と読み替えたり、金利が数%ある「米国国債」をほぼ金利0%の「日本国債」と読み替える(つまり日本国内だけのローカル資産だけでポートフォリオを構成する)のも好ましくはないでしょう。

ポートフォリオ計画を作成

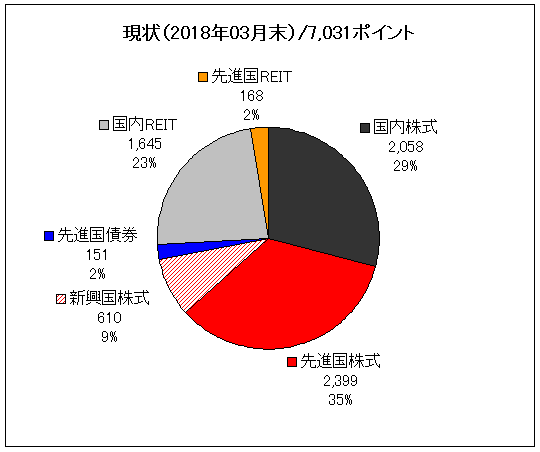

私事で恐縮ですが、2018年03月末に早期リタイア生活を開始したのを機に自分のポートフォリオを棚卸ししてみました(2018年03月末)。

※リスク資産のみ記載。このほかに現預金(生活費および投資用)、自宅不動産、純金などを保有。

※資産公開をしていません。スミマセン。もし仮に「1ポイント=1万円」なら7,031万円になりますが、実際の金額はみなさんのご想像にお任せします。

一度買ったら売らずに基本的にホールドする性格なので、計画性がないゆえにバランスが悪く株式やREITの個別銘柄が野放図に増える一方でした。

これはマズいと思い、自分のポートフォリオについて考え始め、試行錯誤の結果、とりあえず自分のポートフォリオ計画を策定しました。

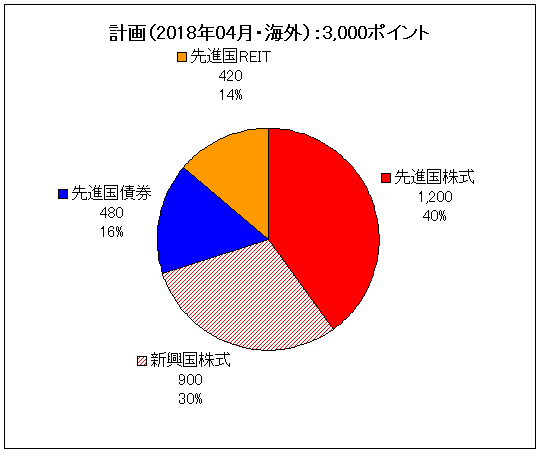

具体的には下記のとおりです(2018年04月)。

計画では、国内資産と海外資産がちょうど3,000ポイントずつ均等になっています。

このうち海外資産のみを対象にすると、その時の実際のポートフォリオはこんな感じで、

ポートフォリオ計画はこんな感じになります。

現状と計画のギャップを見ると、現状は圧倒的に先進国株式(大半は米国株式)のウェイトが高すぎ、逆に先進国債券をはじめ他のアセットクラスの割合を増やしていく必要があることが分かりますよね。

リバランス実施(2018年06月15日)

そういうわけで、計画をもとにして数ヶ月をかけてリバランスをおこないました。

途中結果は下記のとおりです(2018年06月15日)。

あまり値動きがなかった個別銘柄(米国株)を中心に売却をして、新興国株式、先進国債券、先進国REITを購入しました。

かなりポートフォリオの計画に近い銘柄構成に近づいてきたように思います。

この中でとくに変化が大きいのが「先進国債券」です。

金額的に151ポイントから483ポイントに増えただけでなく、その質も変わっています。

当初はBND(米国トータル債券市場ETF)を購入していましたが、すべてVGLT(長期米国国債ETF)に乗り換えました。

BNDにおける米国国債の構成比率が数割程度と低く、過去のチャートを観察すると、株式暴落時に引きずられる感じで値下がりをしていたからです。

これでは、レイ・ダリオ氏のオールシーズンズ戦略の趣旨に反していますよね。

そういうわけで、株式の暴落に対して高い耐性(逆方向に値動きする)を持つ長期米国国債のETFに組み替えた次第です。

リバランス実施(2020年02月28日)

ここまでの内容は当ブログにも書き散らかしていたので、もしご興味があればこまめに拾い読みをしていただければ細かい経緯もご確認いただけるかと思います。

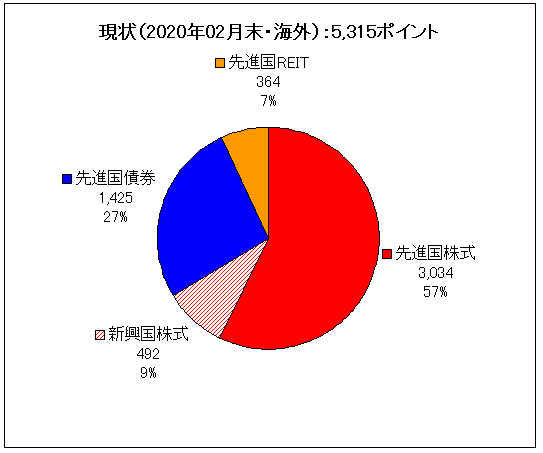

その後、ときどき思い出したようにリバランスをおこない、2020年02月28日の時点では下記のようになっていました。

先進国債券

主な差分としては、「先進国債券」が全体の27%まで増えていることが挙げられます。

当初計画の「先進国債券16%」を大きく超えました。

その内容も、VGLT(長期米国国債ETF)の買い増しに加え、EDV(超長期米国国債ETF)を新規に購入しました。

EDVは「償還が20年から30年までの超長期の米国国債」のことですよね。

いうまでもなく、長期米国国債ETFは株式の暴落に対する耐性がもっとも高い資産クラスの1つです。

計画時には最終的に鉛筆を舐めながら「リスク10.9%」「リターン4.55%」のポートフォリオにしましたが、結果的に、リスクは計画時よりも小さいポートフォリオになっていました。

いずれにしても、このVGLTとEDVの購入が新型コロナの本格的な暴落局面で(精神面を含めて)大きく役立ちました(後述)。

新興国株式

先進国債券を買い増した反面、新興国株式は大幅に売却をしました。

具体的には、

- ILF(iシェアーズ・ラテンアメリカ40ETF)

- EIDO(iシェアーズ・MSCIインドネシアETF)

- EPHE(iシェアーズ・MSCIフィリピンETF)

- EWM(iシェアーズ・MSCIマレーシアETF)

- TUR(iシェアーズ・MSCIトルコETF)

- FM(iシェアーズ・MSCIフロンティア100ETF)

などをバッサリと全売却し、VWO(エマージングマーケッツETF)1本のみ残っています。

売却理由は、単純に「GAFAなどに比べると今は旬ではないな」と思ったことと、iシェアーズのETF管理手数料が高いのが嫌だったの2点です。

先進国株式

先進国株式の割合が増えているのは、この数年間で

- AAPL(アップル)

- AMZN(アマゾン)

- GOOG(グーグル)

- MSFT(マイクロソフト)

などの個別銘柄が大幅上昇したことが大きな理由です。

この状態で新型コロナ暴落の本番を迎えることになります。

(続きます)