銀行が倒産した場合、上限1,000万円までなら預金の全額を預金保険機構が補償してくれる「ペイオフ」は広く知られています。

ペイオフ(預金保護)

1金融機関につき1預金者あたり元本1,000万円までとその利息の預金債権が預金保険法による保護の対象となった。当該金額を超える預金債権は破産や民事再生手続などの法的処理手続きにおいて定まる債権者配当率により配当されるが、債権が減殺されることがある。なおこの改正により決済制度の信用維持を図るため(1)無利息 (2)要求払い (3)決済サービスの提供という3要件を満たす当座預金、決済用普通預金などの預金を「決済用預金」とし、これについては恒久措置として全額が預金保険法により保護される事となった。

(wikipedia)

正確に言うと「元本1,000万円までとその利息」が補償されているということですね。

「決済用普通預金」であれば、上限なしで全額が補償されます。

決済用普通預金は、今使っている普通預金の通帳と印鑑を窓口に持参して決済用普通預金に変更したい旨を伝えればその場で処理をしてくれて、今まで使っていた通帳の表に決済用である旨のハンコを押しただけで完了します。もちろん口座番号の変更はないので各種引き落としなどにも影響しません。ただし、利息が付きません、念のため。

なお、ペイオフの対象となった銀行は2010年に経営破綻した日本振興銀行が今のところ唯一ですね。私が日本振興銀行に定期預金をしていた顛末はこちらに備忘録として残しています。

証券保管振替機構(ほふり)

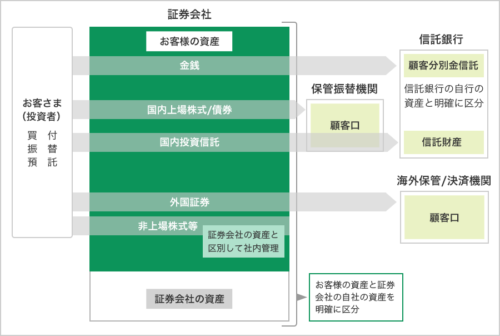

銀行の話から証券会社に話を戻すと、まず、投資家が購入した株式は証券保管振替機構(ほふり)に分別管理(分別保管)されているので証券会社が倒産しても全額が返還される前提となっています。

証券会社で購入した株式だけでなく、証券会社にある金銭(現金)・債券・投資信託なども分別管理の対象になります(下図は日本投資者保護基金のサイトから借用)。

つまり、

- 株式・金銭・債券・投資信託などは証券会社とは別の法人で分別管理(だから安心)

ということですね。

なので、もし証券会社が倒産しても全額が戻ってくるというロジックになります(分別管理先の法人が倒産する可能性もありますがそれはスルーで)。

しかし、証券会社が悪意を持って分別管理していないケースも考えられますよね。

実際、南証券では元社長が投資家から預かった有価証券などを持ち逃げしたとして業務上横領容疑で2003年に逮捕されていますし、丸大証券では元社長が投資家から預かった金銭を信託銀行に信託しなかったとして金融商品取引法違反容疑で2014年に逮捕されています。

これらのケースでは、いずれも顧客の金銭などが分別管理されていない状態で証券会社が倒産しました。

なので、投資家が倒産した証券会社に対して資産の返還を求めたとしても「無い袖は振れないよーん」と開き直られれば、投資家としては対抗措置は残されていないという感じでしょうか(民事訴訟では戻ってくるお金と訴訟費用を天秤にかけることになりますね)。

投資者保護基金

このような悪質なケース — つまり、分別管理をしていない証券会社が経営破綻したとき、投資家の損失を上限1,000万円まで補償してくれるのが投資者保護基金になります。

つまり、

- 証券会社が分別管理をせずに倒産した場合でも上限1,000万円までは投資者保護基金が補償(だから安心)

ということですね。

これは、たとえば「時価1,000万円相当の株式まで全額補償」というわけではなく、もし「時価2,000万円相当の株式を預けていたが分別管理されていなかったので結局800万円しか戻ってこなかった」という場合であれば損失1,200万円に対して最大限度の1,000万円が補償されるということになります。

補償の対象外

ちなみに、補償の対象外のケースをざくっと調べてみるとマネックス証券さんのサイトがコンパクトにまとまっていました。

マネックス証券において対象とならないもの

・信用取引における未決済建玉に係る評価益

・外国為替証拠金取引における委託証拠金および未決済建玉に係る評価益

・貸株サービス利用時に貸し出している株式

・マネックス・ゴールド口座の資金および金地金等

(マネックス証券)

他のネット証券では特に貸株についての注意喚起が目に付きます。

信用取引、先物取引及びオプション取引、取引所株価指数証拠金取引(くりっく株365)の未決済建玉及びその評価益、外国為替保証金取引の未決済建玉及び預託保証金などは、保護基金による補償はありません。

お客さまが貸出す株券は通常の保護預りとは異なり、証券会社が自社の資産とお客さまの資産を区別して管理する分別保管の対象とはなりません。したがいまして、当社が倒産した場合などに投資者保護基金による保護の対象とはなりません。

(SBI証券)

貸し付けいただいた株券等は、証券会社が自社の資産とお客様の資産を区別して管理する分別保管の対象とはならず、投資者保護基金による保護の対象とはなりません。

(楽天証券)

まとめ

証券会社に預けている株式・金銭・債券・投資信託などは、証券会社とは別の法人が分別管理するように法律で定められています。

なので、もし証券会社が倒産しても分別管理している別法人が大丈夫であれば投資家に被害は発生しません。

ただし、証券会社が法に抵触して分別管理していないケースも想定され、その場合は証券会社が倒産すると投資家に被害が発生します。

その場合であっても、投資家の損失は上限1,000万円までの範囲で投資者保護基金が補償をしてくれます。

ただし、「貸株」で貸し出している株式や金地金(ゴールド)などは投資者保護基金の対象外となります。