すでに述べたように、投資で期待できる儲けは「年5%」でした。

でもちょっと待ってください。世の中にオイシイ話は転がっていないはずですよね?

銀行に定期預金をしても金利が年0.01%もないのに、どうして投資で年5%も儲けることができるのでしょうか。

投資が儲かる理由

シンプルに定期預金と社債の例で考えてみる

個人や法人を問わず、世の中にはお金を貸して欲しい人が大勢います。なので、お金を持っている人は、そのお金を有料で貸し出すことができます(貨幣の時間的価値)。

たとえば、自分の持っているお金をA銀行に貸すか、B商社に貸すかを考えてみましょう。

- A銀行:定期預金の利率が「年1%」

- B商社:社債の利率が「年4%」

ここで、A銀行の定期預金「年1%」は何なのでしょうか。

A銀行は倒産しても1,000万円までは保証されているので確実に戻って来ます。つまり、定期預金の「年1%」は無リスクの場合の利率だと言えます(リスクフリーレート)

では、B社債の金利はなぜ「年4%」と高いのでしょうか。

B商社が倒産してお金が返ってこない可能性を仮に1%としましょう。そうすると、B商社の社債「年4%」は下記のように分解できます。

- 最低でも当然もらえるリスクフリーレートの「年1%」

- 倒産する可能性を考慮した場合の貸倒引当金相当の「年1%」

- 残り「年2%」

で、この残り「年2%」は何なのでしょうか?

実は、この残り「年2%」が「どうして投資は儲かるのか」の答えになります。

ヒトはリスク回避的な生物

さて、ここに行動経済学の有名なクイズがあります。みなさんは、どちらを選びますか。

- 選択肢①:現金で100万円をもらえる

- 選択肢②:ジャンケンで勝てば200万円をもらえるが、負ければ0円。

どちらも期待値は同じ100万円ですが、大半の人は「選択肢①」を選ぶと言われています。

その理由は、人はリスクを好まない(リスク回避)ので、利益を得られる状況では「確実に利益を得られること」を重視するからです。

リスク・プレミアム

で、話をB商社の社債に戻しましょう。

B商社の倒産する可能性がわずか1%だとしても、人々はこの社債の購入を敬遠します。なぜなら人々はリスク回避的なので倒産に巻き込まれるのを避けようとするからです。

B商社はどうしても社債を売りたいので、利回りを少しずつ上げていくと「それなら買ってもいいかな」という勇気のある人が現れます。そして、社債市場で需要と供給のバランスが取れたのが「年4%」で、そのうちの「年2%」は「勇気を出してリスクを取ったご褒美」になります。

つまり、「どうして投資は儲かるのか」の質問に対する答えは「ビビらずにリスクを取るとご褒美をもらえるから」となります。

ちなみに、ご褒美(割増し金)のことを英語で「プレミアム」と言い、「勇気を出してリスクを取ったご褒美」のことを「リスク・プレミアム」と呼びます。

なので、「どうして投資は儲かるのか」の質問に対して「リスク・プレミアムがあるから」も正解になります。

投資の世界ではリスクを取るとリターンの期待値が大きくなる

ところで、よく「ハイリスク・ハイリターン」と言いますよね。

これを「一か八か」のイメージで用いることも多く、たとえばルーレットで「当たれば36倍になる17に全財産を賭ける」みたいな感じでしょうか(別に1でも5でも30でも同じ36倍)。

でも、賭博はゼロサム・ゲームです。胴元(カジノ側)の取り分を無視すると、たとえばルーレットで「赤色」に10ドルを賭けたときの期待値は10ドルで、「17」に10ドルを賭けたときの期待値も同じく10ドルです。リスクを取って「赤色」ではなく「17」に賭けてもリターンの期待値が増えるわけではありません。

つまり、賭博の世界ではリスクを取っても取らなくても期待値は変わりません(むしろ現実には胴元のテラ銭の分だけ賭金に対して期待値はマイナスになります)。

しかし、投資の世界ではリスクを取るとリターンの期待値が大きくなります。

大事なことなので、もう一度言いますね。

投資の世界ではリスクを取るとリターンの期待値が大きくなります。

たとえば、同じ10万円で買うとしても、1年後の価格が±1%ぐらいしか変動しない資産よりも、1年後の価格が±10%ぐらい変動する資産の方が期待リターンは大きくなります。

なぜかと言うと、リスクが大きいほど世の中の人々がビビッて市場に参加しないので、需給バランスによって、リスクが大きい資産ほどリターンの期待値が大きくなるんですね。

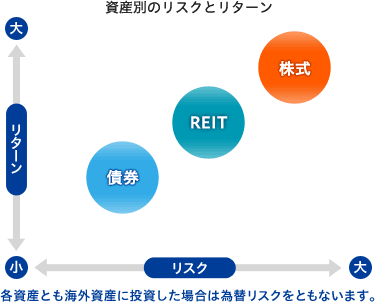

これを図示すると、こんな感じです(三井住友トラスト・アセットマネジメントさんから借用)。似たような図はよく目にしますよね。

リスク(横軸)が大きいほど、リターン(縦軸)も大きくなることが分かりますね。

株式や不動産の期待リターン

投資の世界の「リスク」とは「価格変動がどれほど激しいか」ということになります。言い換えれば、どれぐらい損失を出す可能性があるか、ということですね(もちろん、それだけ儲ける可能性もあるということです)。

なので、元本保証をされている定期預金はリスクがないのでリターンが低く、債券はデフォルトで回収できないリスクが小さいのでリターンも低めです。

不動産は土地や建物などの実物資産を所有しているので、価格変動はあっても株式よりはリスクが抑えられるという感じでしょうか。

やはり、価格変動が一番大きいのが株式であり、そのためリターンも大きくなっています。

ざくっとしたイメージでは、インフレ率がほとんどゼロの場合だと、定期預金は年0.1%、債券は年1%、不動産(現物)は年4%、株式は年5%という感じでしょうか。