前の記事では、投資の世界では、リスク(価格の変動幅)が大きいほど世の中の人々はビビッて市場に参加しないので、需給バランスによって、リスクが大きい資産ほどリターンの期待値が大きくなることを説明しました。

これって、いわゆる「リスク・プレミアム」っていうやつですよね。

価格の変動幅が大きい資産ほどリスクが大きいと認識されるので、人々が敬遠し、その結果として資産価格は低めに放置されます。そのような資産は価格は低くても、その資産がお金を産み出す力(資産価値)は十分に大きいので、その資産を保有することによって毎年多くのお金を得ることができます。

つまり、リスクが大きいほど期待リターンは大きい — つまり「ハイリスク・ハイリターン」ということでした。

たとえば、株式投資は株価の変動幅が大きいのでハイリスクだと考えられて(特に慎重な)人々から敬遠されるので、その結果、ざくっと年5%ぐらいのハイリターンを期待することができます。

ここまで理解できると、株式投資の「ハイリスク」は株価の変動幅が大きいこと、「ハイリターン」は株式そのものの本質的な価値が産み出すお金が大きいこと、だと分かります。

なので、リスクとリターンを分解して、リスクを上手にコントロールすることができれば、株式のハイリターンをそのまま享受できるので「ローリスク・ハイリターン」でほぼ確実に大儲けできるんじゃないか、と考えて、少し頭の体操をしてみましょう。

ポートフォリオによって個別銘柄のリスクを軽減する

たとえば、銀を採掘する企業が上場していて、銀価格によって株価が大きく変動するハイリスク・ハイリターンの銘柄だとしましょう(あくまで仮定の話です。以下同様)。

他方、1990年頃までカメラはアナログ写真で銀塩フィルムを使っていたので、フィルムメーカーの製造コストの大半は銀でした。なので、フィルムメーカーの株価も銀価格によって上下するハイリスク・ハイリターンの銘柄だったとします。

ここでポイントは、銀価格が上がれば、銀採掘企業の株価は上がり、逆にフィルムメーカーの株価は下がるという点です。

なので、銀採掘企業の株式とフィルムメーカーの株式を同時に買えば、リスクは相殺されて「ミドルリスク・ハイリターンになるのでは?」と考えても不思議ではありません。

ちなみに、このように複数の株式を組み合わせることを「ポートフォリオ」と呼びます。

軽減できるリスクは限定的

しかし、残念ながら、結論からいうと銀採掘企業とフィルムメーカーのポートフォリオでは「ミドルリスク・ハイリターン」にはなりません。

確かに、銀採掘企業とフィルムメーカーを組み合わせることでリスクを相殺できるのですが、その相殺されるリスクは「銀価格」の値動きからの影響をゼロにするに過ぎないのです。全体のリスクからみるとごく一部です。

つまり、銀採掘企業の株を保有している投資家がフィルムメーカーの株を買うと、銀採掘企業の株価が大きく変動するリスクのうち「銀価格の変動によるリスク」をゼロにすることはできるものの、その他のリスクはあいかわらず大きいままだということですね。

たとえば、株式市場が暴落をしたとき、他の銘柄と同様に銀採掘企業の株価も大きく下がります。この下落はフィルムメーカーの株式で相殺できませんよね。多分、フィルムメーカーの株式も同様に下落するでしょうから。

個別銘柄のリスクは「市場全体リスク」と「銘柄固有リスク」

一般に、個別銘柄のリスクは2つに分解できると考えられています。

一つ目は、その銘柄が属している市場(たとえば東証一部とか)全体の値動きですね。たとえば「今日の国内株式市場は全面高」のような場合だと、個々の銘柄がどうかとは無関係に、ほとんど何でも上がったりします。このような大きな市場の動きを「市場全体リスク(システマティックリスク)」と呼びます。

二つ目は、その銘柄に固有の要因による銘柄固有リスクですね。たとえば、銀価格が上昇したら銀採掘企業の株価が上がるとか、震災が発生したら復興銘柄の株式が上がるとか。

なので、一般に、個別銘柄の価格変動リスクは下記のような式で表現されます。

- 個別銘柄リスク = 市場全体リスク(システマティックリスク) + 銘柄固有リスク

先ほど、銀採掘企業とフィルムメーカーの例を挙げましたが、この2社のポートフォリオで軽減できるリスクは「銘柄固有リスク」の中の更に一部のリスクだけということですね。

そして、このような2社の関係と同じ組み合わせは無数にあります。

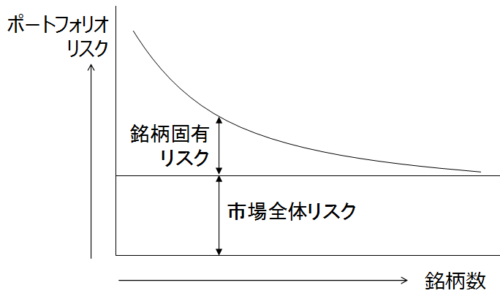

したがって、ポートフォリオの中に個別銘柄をどんどん加えていけば、銘柄固有リスクはどんどん相殺されて小さくなり、最終的にポートフォリオのリスクは市場全体リスク(システマティックリスク)だけになります。

図示するとこんな感じでしょうか。

リスクが軽減されても、リターンは減らないので、もしかして、これって「ミドルリスク・ハイリターン」だったりするのでしょうか?

市場全体リスク ≒ ハイリスク

いやいや、少し冷静に考えましょう。

確かに、ポートフォリオの中にその市場の全ての銘柄を組み込めば、上図のとおり、銘柄固有リスクはゼロになって市場全体リスクだけになります。

でも、これって見方を変えれば、「市場全体リスク」の定義っていうのはその株式市場全体の動きだから、その株式市場を構成する全銘柄を買えば「市場全体リスク」だけになるっていうのはアタリマエですよね。

つまり、市場全体の銘柄(具体的には日経平均株価やTOPIXなどのインデックス)を買うことは一般的なので、それを基準として考えると、「ハイリスク・ハイリターン」の「ハイリスク」とは市場全体リスクのことを指していることになります。

個別銘柄を買うのは「超ハイリスク・ハイリターン」

そう考えると、個別銘柄を購入するということは、避けがたい「市場全体リスク」の上に「銘柄固有リスク」を追加してリスクを大きくするということなので、個別銘柄を買うということは「超ハイリスク・ハイリターン」だってことですね。

この視点から「卵は一つのカゴに盛るな」という有名な格言を解釈すると、「ポートフォリオを組んで銘柄固有リスクを減らせ」とも言えるでしょう。

まとめ

投資の世界では、価格の変動幅をリスクと呼びます。

一般に、

- 個別銘柄リスク = 市場全体リスク(システマティックリスク) + 銘柄固有リスク

ですが、個別銘柄を組み合わせてポートフォリオを作ることによって、後者の「銘柄固有リスク」をゼロにすることができます。

株式投資は「ハイリスク・ハイリターン」ですが、ここでいう「ハイリスク」は「市場全体リスク」のことなので、1つの個別銘柄だけを保有すると「銘柄固有リスク」が上乗せされるので、「超ハイリスク」になってしまうという感じでしょうか。