普段使っているSBI証券では、米国株の取引履歴は画面上で過去3年までが限度です。たとえば、今だと、2016年01月01日がもっとも古い取引となります。

- 口座管理>取引履歴>約定履歴

また、電子交付書面は、私が申請したのが2014年頃のようで、それ以降の取引しか見ることができません。しかも、PDFファイルなので検索機能がなく使い勝手はイマイチの感があります。

- 口座管理>電子交付書面

とは言っても、それほど不便を感じている訳ではなく、「昔の取引はよく分からないけど終わった話なので別にいいか」ぐらいの感覚でした。

ところが、たまたま、外貨入出金明細の画面を見つけて何気なく「年度」をプルダウンをしてみると「2013年」まであるではないですか。

- 入出金・振替>外貨入出金明細

で、試してみると、外貨の入出金や配当金(分配金)の履歴は画面上で過去6年まで遡って見ることができました。たとえば、今だと、2013年01月01日がもっとも古い明細となります。

古い記録を眺めていると、配当金(分配金)の履歴が並んでいて、2013年の夏ぐらいで途切れていました。どうやら2013年の秋ぐらいまでに手持ちの米国株はすべて売却したようです。

そう言えば、2013年は軽減税率が適用される最後の年でしたね。みなさんご存知のように、上場株式の配当金や売却益の税率は原則20%(所得税15%・住民税5%)ですが、2009年01月01日から2013年12月31日までの5年間は10%(所得税7%・住民税3%)の軽減税率となっていました(復興所得税0.147%を除く)。なので、含み益のある株式を売却するなら2013年12月31日までがお得な訳で、しかも、当時のネット証券では外国株式は一般口座しかないので確定申告が大変だったため、そのタイミングで米国株をすべて売却して米国市場から撤退しました。

配当金から逆算すると保有株も分かるのですが、そこまでするのも面倒くさいので、とりあえず保有していた銘柄名だけを列挙すると下記のとおりです(これとは別に無配の株式を保有していたかもしれません)。

- BAC(バンク・オブ・アメリカ)

- BBD(ブラデスコ銀行)

- BHP(BHPビリトン)

- BND(バンガード・米国トータル債券市場ETF)

- GS(ゴールドマン・サックス)

- JPM(JPモルガン)

- NEM(ニューモント・マイニング)

- VGK(バンガード・FTSE・ヨーロッパETF)

- VTI(バンガード・トータル・ストック・マーケットETF)

- VWO(バンガード・エマージング・マーケッツETF)

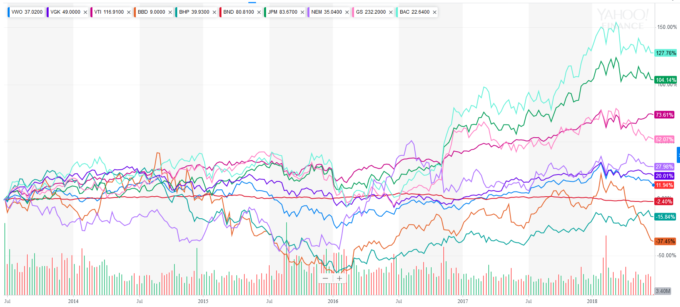

ついでに、この10銘柄の過去5年間の値動きは下記のとおりです(Yahoo!Financeから。以下同様)。

行動経済学における損失回避バイアスの視点からは、売却した株式が下がっていれば嬉しいのですが、もし上がっていれば(下がったときの嬉しさ以上に)悔しいので、普段は精神衛生を考えて売却した株の値動きは追わないようにしているのですが、もう5年も前の話なので時効かなと。

BAC(バンク・オブ・アメリカ)が2.28倍、JPM(JPモルガン)が2.04倍、GS(ゴールドマン・サックス)はやや弱くて1.52倍ですが、米国の金融機関が軒並み好調だったことが分かります。

それに迫るのがVTI(バンガード・トータル・ストック・マーケットETF)の1.74倍です。やはりインデックス投資は強い、と改めて感じます。

同じ金融機関でもBBD(ブラデスコ銀行)はブラジルで最大級の銀行ですが-37%と大きく下げています。新興国の株式はVWO(バンガード・エマージング・マーケッツETF)も+12%止まりと調子は今ひとつでした(それでもプラスなのはインデックス投資の強さでしょうか)。

米国以外の先進国はというと、VGK(バンガード・FTSE・ヨーロッパETF)が+20%と悪くない感じです(これもインデックス投資ですね)。

BHP(BHPビリトン)は世界最大の鉱業会社ですが、好景気にもかかわらず-16%とダメでした。同じ鉱山株のNEM(ニューモント・マイニング)は+28%と健闘していますが。

そういえば、HMY(ハーモニー・ゴールド・マイニング)やRIO(リオ・ティント)それにVALE3(ヴァーレ)などの鉱山株を買っていた記憶があるので、それらをまとめて見るとこんな感じです。

個別に見ると色々とトラブルがあった銘柄もあるみたいですが、要するに、同じ業種でも個別銘柄はバラツキが大きいということでしょうか(アタリマエですが)。

ちなみに、米国の株式全体をカバーするETFであるVTIの調子がよかったので、BND(バンガード・米国トータル債券市場ETF)は逆に-2.4%でした。株式が上昇するときに債券が下がるというのは納得する面があるのですが、BNDは株式が大きく下落したときは一緒に下がったりするので、本当に大丈夫か少し心配なんですよね、何度も同じことを書いていますが。

それに、BNDの配当金は年2.61%で、VTIの年1.69%よりも圧倒的に高いという訳ではないですし。

という訳で、私がその後に再度購入したBNDはVGLT(バンガード・米国長期国債ETF)にすべて乗り換えています。さて吉と出るか凶と出るか…。

で、結果論になりますが、金融機関を中心とした米国株式を売却せずに保有し続けていればかなり美味しかったということですね。

ちなみに、5年前は日経平均株価は1万5千円前後だったので(米ドルベースで比較すると)この5年間で1.63倍になりました。VTIの1.74倍と大差はありません。なので、この5年間、国内でも米国でも株式投資をしていれば儲かった、しかし業種を絞ると勝ち損ねることもあるのでインデックス投資が無難という身も蓋もない結論になりました(サンプル数はわずか10銘柄なので一般化するには無理があるかもしれませんが)。

それにしても、おとなしくインデックス投資をしておけばいいのに、5年前までは金融機関株や鉱山株を買っていたんですね。今は人工知能(AI)銘柄ですが。個別銘柄を買うとワクワク感があるので、どうしても買っちゃうんですよね、個別銘柄。なかなか性格は直らないんでしょうか(苦笑)。

以上、5年前に売却した米国株の銘柄が分かったので、その後の値動きを調べて軽く分析してみた件でした。